非上場会社でもここまでわかる!ビッグモーターの経営分析

ビッグモーター関連の報道を見ない日はありませんが、実際の経営の状況はどうなっているのでしょうか。

ビッグモーターは非上場企業であり、決算公告等もほとんど出ていないため、細かな状況はわかりませんが、今回は競合であり上場企業である株式会社ネクステージを参考に分析をしてみます。

モデル企業の概要

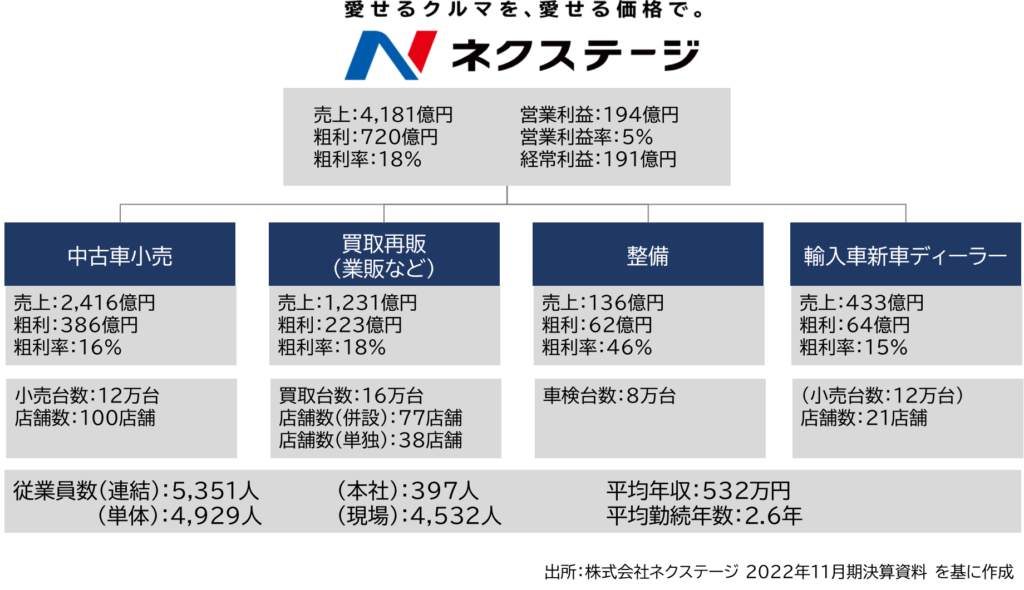

まずはネクステージ社の概要を見ていきます。

事業内容としては、中古車の販売、買取再販(業販)、整備(車検)、輸入車の新車ディーラーがあります。

2022年11月期の有価証券報告書によれば、連結での売上高が4,181億円、売上総利益740億円、営業利益194億円、経常利益191億円となっています。

従業員数はグループで5,351人、中核となる株式会社ネクステージで4,929人、平均年齢29.3歳、平均勤続年数2.6年、平均年間給与532万円となっています。

2022年11月期末では全国に239店舗(買取併設店のダブルカウントを除くと162店舗)展開しています。

2023年9月時点でwebサイト上に283店舗展開との記載がありますので、なかなかの勢いで出店攻勢をかけており、若い人を大量採用している様子がうかがえます。

続いて、決算説明会資料より、主要な営業指標を見ていきます。

2022年11月期では、小売販売台数が約12万台、買取台数が約16万台、車検台数が約8万台、収入保険料が約156億円、在庫回転日数が約40日となっています。

このほかにセグメント別の売上、粗利も公開されており、販売店部門では売上が2,416億円、粗利が386億円(16%)、買取部門では売上(業者等への再販)が1,231億円、粗利が223億円(18%)、整備部門では売上が136億円、粗利が62億円(46%)、輸入車新車ディーラー部門では売上が433億円、粗利が64億円(15%)となっています。

中古自動車販売、整備の業界は商品やサービスでの差別化がしにくい業界ですので、粗利率はビッグモーターも同じような構造になっていると想定されます。そうすると真っ当に収益力で競合と差別化していくにはコストのコントロール(事業オペレーションの工夫)や高収益のサービス開発などが必要となってきますが、ライバルも多く成熟した業界ではなかなか難しいのも現状としてあるでしょう。その中で手っ取り早く利益を上げるために、比較的粗利率の高い整備部門でかつ他人の財布を使う保険による整備・修理に目を付けたというのは収益構造からも読み取れます。

中古車販売大手のビジネスモデル

ビッグモーター、ネクステージ、ガリバー(IDOM)など大手の中古車販売店は、大型の総合店の出店を軸に展開しています。総合店とは「販売」「買取」「整備」の機能を持った店舗です。

自動車は、購入、メンテナンス、乗換え、など人によっては数十年まとまったお金を使い続ける商品なので、LTV(Life Time Value)を高めるため、各機能を持った総合店を展開しています。

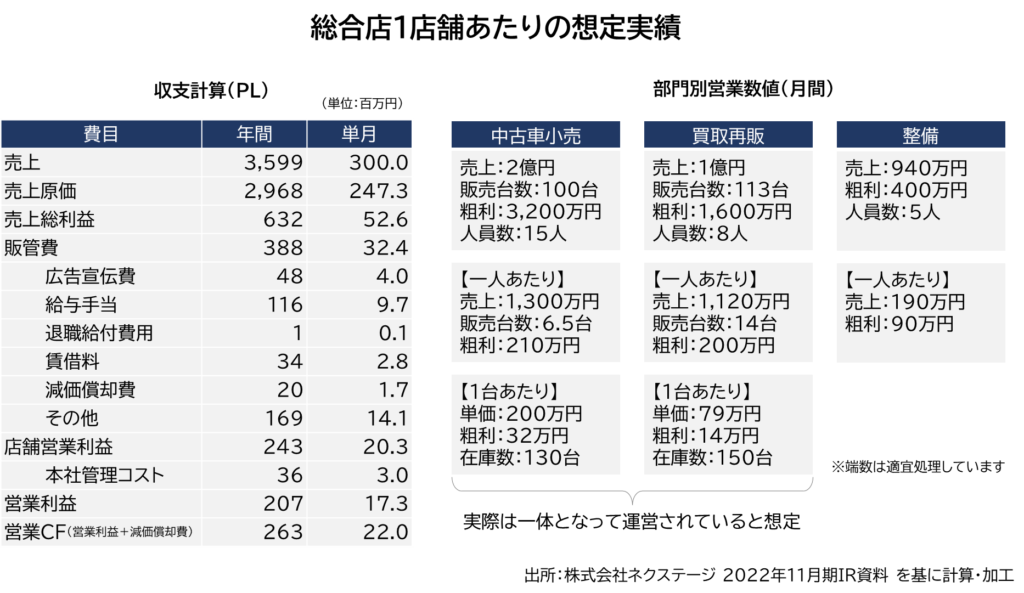

計算の詳細は省略をしますが、IR関連資料からネクステージの総合店1店舗あたりの収益を想定しました。

総合店1店舗当たりの年間の売上は36億円/年、粗利は6.3億円、営業利益は2.3億円程度と想定されます。

月間で考えると売上3億円、粗利は5千万円、営業利益は2千万円となります。

1店舗につき月間で、小売で100台、業販で113台販売をし、整備で940万円売り上げています。

1店舗につき28人程度従業員がいると想定され、各部門の人員は部門別の想定粗利と給与などから計算すると小売販売で15人程度、買取再販で8人程度、整備で5人程度と想定されます。

この人員配置の場合、一人あたり1か月の販売台数が小売で6~7台、買取再販で14台程度販売していることになります。

小売部門と買取部門の一人あたりの粗利が約2,400万円になりますので、給与は粗利の30%~40%程度という一般論から考えても、営業成績の良い営業マンが1千万円プレーヤーになり得る環境というのが数字面でも確認できます。

運転資金としては、月間の固定費が3,000万円程度、店舗の初期の設備投資および在庫の仕入を全額借入で行ったと想定した場合の返済として1,100万円程度が必要になるので、一般的に安心と言われる水準では店舗あたり1億2千万円となります。

こちらの計算の前提として、ネクステージでは在庫が合計280台、金額にして32億円程度あると想定され、IR資料の今後の投資計画によれば総合店1店舗あたり5億円の設備投資を行う計画になっていますので、1店舗当たり5億円で計算をしています。

借入金は本来はコミットメントラインや当座貸越を活用し、柔軟に借り入れたり返済したりしているはずてすが、単純に店舗ごとに開店のための設備資金と運転資金を借り入れ、設備資金は7年、運転資金は5年で返済と仮定すると月間1,100万円程度の返済額となります。

ビッグモーターの損益予想

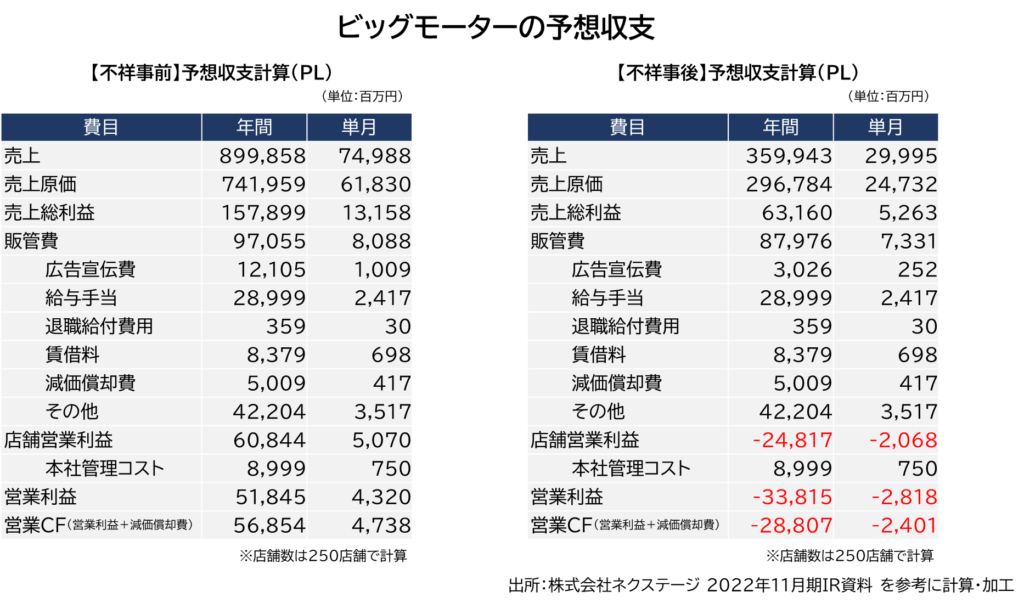

利益構造としてはネクステージと大きな差はないと想定されますが、極端な実力主義で、成果を出していれば業界でもトップクラスの給与水準だったとのことなので、売上高に対する人件費率は同水準としても、人員数はネクステージより少ないことが想定されます。

5,000人程度の社員数だったとの話もあり、Webサイトに記載の258店舗にネクステージと同じ数の人員を配置したと仮定すると7,000人ほどの従業員数だと想定されますが、ネクステージの70%程度の人員数だと想定すると5,000人程度で、1.4倍程度の生産性ということになり、給与水準の差と矛盾しない結果になります。

前期(2021年9月期)の売上が7,000億円との報道があり、そこから大量の出店を続けていましたので、今期なにごともなく売上が伸びていれば9,000億円程度の売上着地となっていたと想定されます。

ですが、今回の問題で売上が60%程度減っていると仮定すると単月で28億円程度の営業赤字を出している状態となります。

ビッグモーターの資金繰り

2023年7月には銀行団がビッグモーターからの90億円の借換要請を断り、ビッグモーターが90億円返済をしたというニュースがありました。その記事には、300億円以上の現預金があるからしばらく資金繰りには困らないという記載がありました。

上記の損益予想での資金繰りから考えると、一般的に安心と言われている運転資金の目安がビッグモーターにあてはめると300億円程度であると考えられるので、300億円程度をひとつの目安に現預金をコントロールしていた可能性は考えられます。

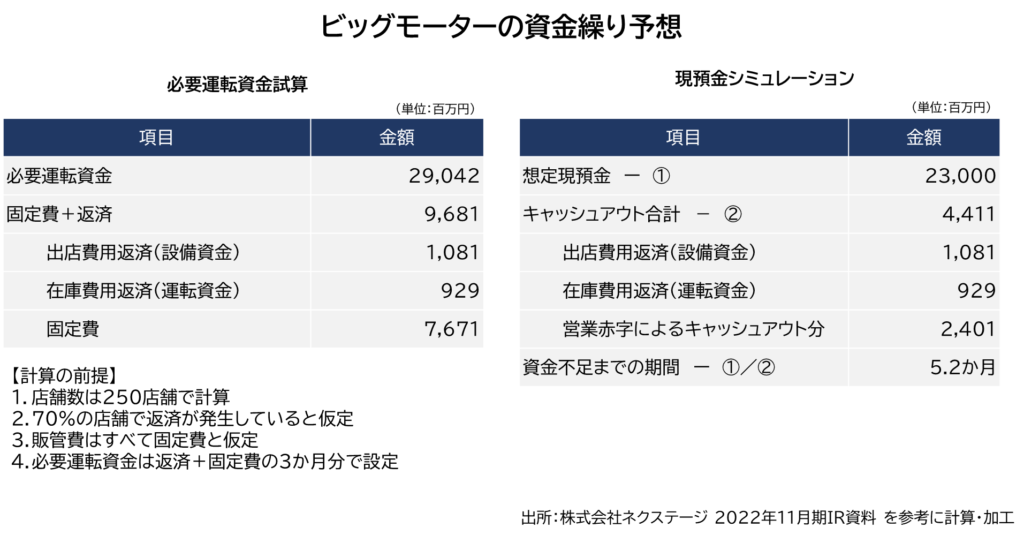

そこから90億円を償還してしまったので、手元の現預金が200億円少々になっているはずです。全部門の売上が6割程度減っていると仮定すると月に40億円程度キャッシュアウトしている状況ですので、5か月くらいで状況としては厳しくなってくると想定されます。

(下図では230億円の現預金があるとしてシミュレーションしています)

すでに大量の退職者が出ているとの話もありますので、資金的にはもう少し持つ可能性もありますが、借入の返済が重いはずなので、金融機関との交渉が大きな鍵を握るでしょう。

ただ銀行団は借り換えには応じませんでしたし、現状の延長では、金融機関は返済のリスケや追加の融資には応じない可能性が高いでしょう。

ビッグモーターの今後

これだけの報道が出ているため、早期に業績が改善する可能性は低く、不採算店の撤退にも費用がかか

るため、撤退にかかる一時的な資金の調達も必要ですが、金融機関が応じるかは不透明な状況です。

一部の報道で、デロイトトーマツファイナンシャルアドバイザリーが再建計画を策定しているという話がありました。おそらく銀行側がアレンジしたのではと思いますが、デロイトの再建計画のお墨付きを得て、スポンサー(売却先)の目星がついた段階でスポンサー企業が金融機関から再建費用の調達を行うのではと推測されます。

いずれにしてもここから3ヶ月程度でなんらかの動きが表面化してくるのではと考えられます。

続報が出たら答え合わせをしてみましょう。