いまさら聞けない?資金調達の種類と選び方(後編)

前編に引き続き、資金調達の種類と選び方について書いていきます。

今回は資金調達の分類と具体的にどのような時に選ばれるものなのかを見ていきます。

資金調達の選び方

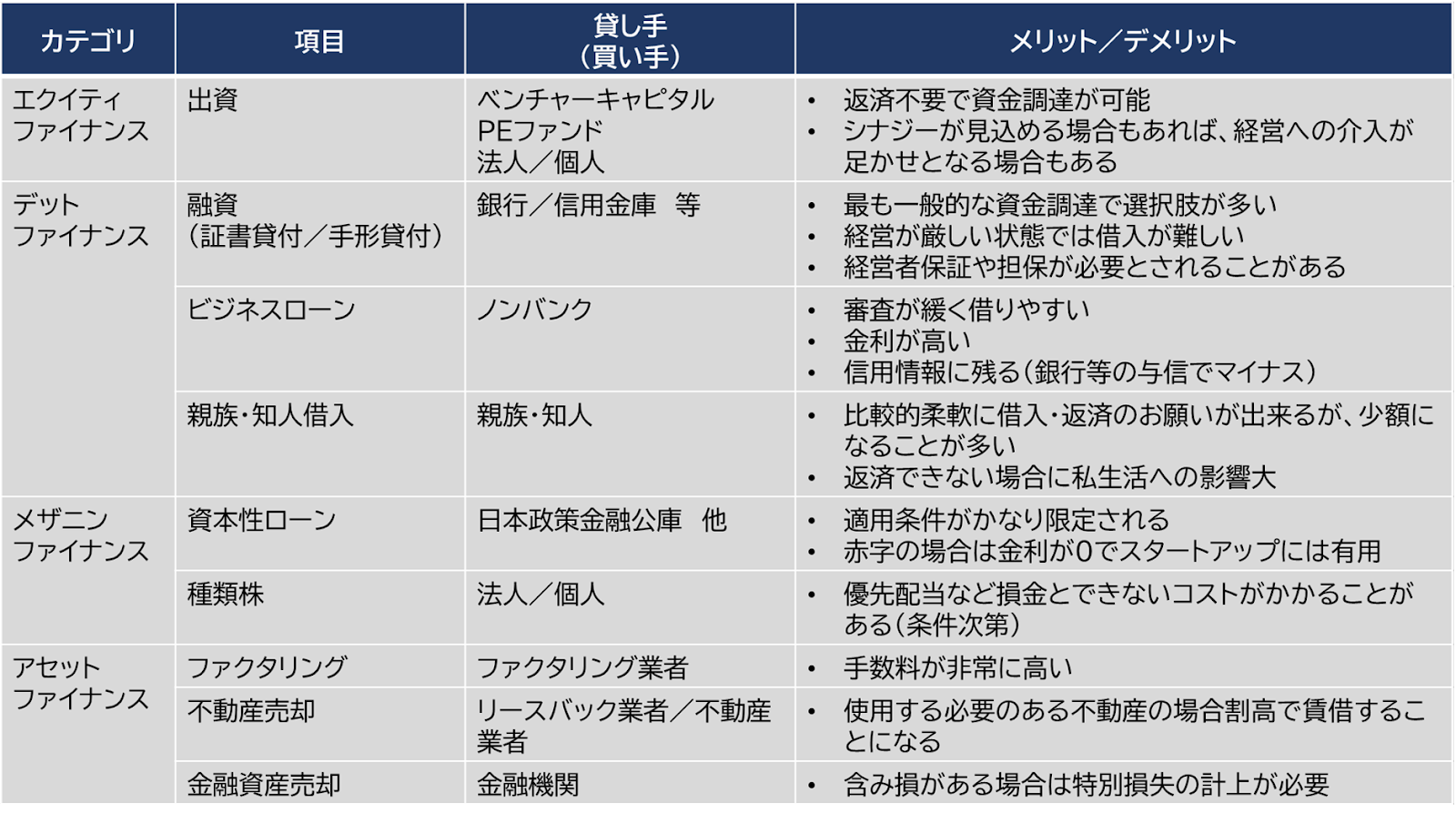

主な資金調達の方法とそれぞれのメリット・デメリットは下記の通りです。

エクイティファイナンス

エクイティファイナンスは前述のとおり、返済の義務がない代わりに、配当を求められたり、経営に介入を受けることになります。

経営への介入は、関わり方によってはプラスの方向に働くこともありますが、必ずしもそうなるとは限らず、オーナー社長で家族経営をしているような場合には難しい選択肢となります。

配当も損金で処理することができないうえに、当該株主が株を所有している限りは配当はずっと続くので、結果的に資金調達のコストがデットファイナンスよりも高くなることがあり得ます。

スタートアップのような、デットファイナンスでの調達が難しい企業(新規のビジネスモデルで当面の赤字が予測される/一定の失敗確率がある)、スピード感をもって展開するために多額の資金調達をする必要がある企業、オーナーが将来的なエグジット(売却など)を見据えている企業などが選ぶ選択肢となります。

デットファイナンス

デットファイナンスにおいては、金融機関からの融資が最も一般的な資金調達方法で、金融機関の選択肢もたくさんあります。

会社の所有権は変わらず、経営の自由度はほとんど変わりませんが、借入に対しては利息が発生しますし、返済をしなければなりません。

借入が大きくなると月々の返済金額が大きくなり、事業としては利益が出ているように見えても、キャッシュフローを圧迫する可能性があります。

また、経営が厳しくなってからでは借りることが難しくなることが多いので、先手先手で準備をしておく必要があります。

一般的なオーナー企業は実質的に 資金調達=融資 となるでしょう。

メザニンファイナンス

メザニンファイナンスは、中小企業では日本政策金融公庫の資本性ローンが選択肢としてあり得ますが、適用の要件がかなり限定されますので、対象となるのはごく一部です。メザニンとは「中二階」という意味で、エクイティファイナンスとデットファイナンスの中間というイメージです。

資本性ローンは、基本的には「借入」ではありますが、最大20年程度まで月々の返済の必要がありません。一方で、一般的な融資よりも金利が高く設定されており、公庫の場合は、赤字の場合の金利は低いですが、黒字の際の金利が高く設定されています。

種類株(議決権を有しないような株式)を発行することもこちらに分類されることが多いですが、議決権を有しない代わりに配当をする必要があったりと「調達コストが高くなる」傾向にあります。

現実的な選択肢の「融資」が受けられる準備を

以上、資金調達の種類とその内容について解説をさせていただきました。

結局どの方法も「一長一短」があることがわかりますが、オーナー中小企業にとっての資金調達は現実的には金融機関からの融資となります。

金融機関から希望する融資を受けるためには、解像度の高い事業計画と資金計画の策定が不可欠です。

こちらについてはまた別の機会に解説をしようと思います。